大家上午好!“上交所投教下午茶”将在“债市修炼手册”栏目为您推出4期债券信用保护工具系列有声读物,让您在工作之余,也能放松心情,聆听上交所投教之声。

2018年第四季度,上交所市场开始试点信用保护工具业务。一时间,投资者开始关注市场上出现的信用保护工具、信用缓释工具、CDS等术语。

那信用保护工具指的是什么呢?投资者如何参与信用保护工具的投资呢?在接下来的几期问答中,我们将为大家逐一介绍。今天,就让我们一起先来了解下什么是信用保护工具吧!

市场上出现的信用保护工具指的是什么呢?

顾名思义,信用保护工具是对企业或其相关债务的信用风险提供转移或保护的金融工具,相当于给企业或者相关债券设立了保险。其中,作为信用保护的买方支付“保费”,转移信用风险。作为信用保护的卖方收取“保费”,承担信用风险。

那么,信用保护工具和CDS又有什么关系呢?

根据国际互换和衍生品协会(ISDA)的定义,CDS(Credit Default Swap)是指用来分离和转移信用风险的各种工具和技术的总称。这样看,上文提到的信用保护工具和银行间市场的信用缓释工具都属于广义上的CDS。其中,信用保护工具是指交易所市场的CDS。

能介绍下CDS是怎么产生的吗?

最早的CDS可以追溯到1994年。当时,埃克森美孚公司(Exxon Mobil Corporation)的邮轮在美国阿拉斯加海域发生触礁并导致原油泄露,使其面临2.87亿美元的索赔和50亿美元的罚款。就此,埃克森美孚公司找到了摩根大通银行(JPMorgan)要求贷款,当时摩根大通银行既面临风险敞口大、资本金不足的压力,又不愿意失去美孚公司这一重要客户,于是提出一个建议:

由摩根大通银行向欧洲复兴开发银行(European Bank for Reconstruction and Development, EBRD)支付一笔保费,约定如果美孚公司发生支付违约,欧洲复兴开发银行将向摩根大通进行赔付。

如此,摩根大通银行将美孚的信用风险转移了出去,又不影响其信贷额度,而欧洲复兴开发银行认为美孚的违约可能性几乎为零,因而也愿意承担该笔信贷风险并收取不错的保费收益。于是,信用违约互换,也就是CDS便诞生了。

CDS在境外市场是如何发展的呢?

境外CDS的发展历程可以主要分为以下三个阶段:

第一阶段是CDS的诞生和平稳发展时期(1994-2002年)。20世纪80-90年代,美国的银行监管趋严和不良资产压力加大,促使银行寻找对冲风险、节省资本的工具。在此背景下,1994年诞生了首只CDS。随后,CDS进入平稳发展的阶段。

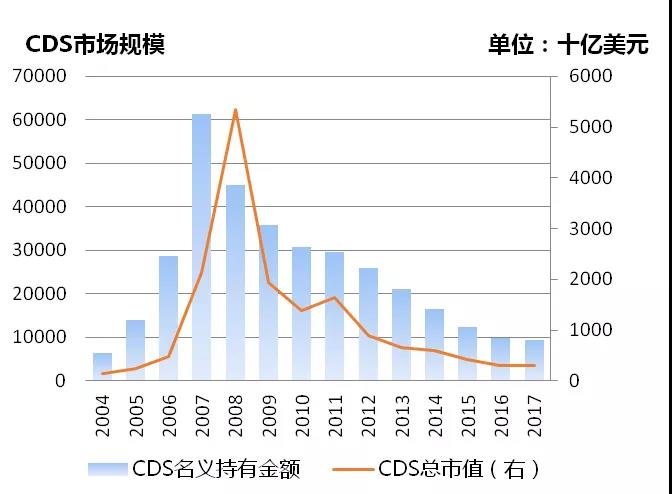

第二阶段是CDS的迅速发展和过度投机时期(2003-2008年)。由于CDS发展初期经济形势较好,市场上违约率相对较小,因此,CDS主要被用于投机和套利交易,规模也随之迅速扩大,在2007年,CDS交易的名义本金最高超过了60万亿美元。

第三阶段是CDS的进一步规范发展期(2009年至今)。2008年金融危机爆发后,CDS市场集中暴露出了一些问题和风险。监管部门从加强立法监管、成立中央清算机制、合约标准化等方面对CDS市场进行了全面的改革和反思。金融危机后,合约压缩使得CDS市场规模持续缩小,到2017年底,CDS的市值为3040亿美元,交易的名义本金缩减至9.4万亿美元。

下面的图表呈现的是2004年至2017年CDS的市场规模变化:

(数据来源:国际清算银行)

好了,今天我们关于境外CDS相关内容的解读就到这里,下一期,我们将为大家介绍我国的CDS的发展历程和主要类型。感谢大家的收听!

主播:俪俪

导播:宇思

剪辑:宇思

免责声明

本栏目的信息不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。上海证券交易所力求本栏目的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。